Централизация и дефицит ликвидности: что значит новый рекорд по Ethereum-стейкингу

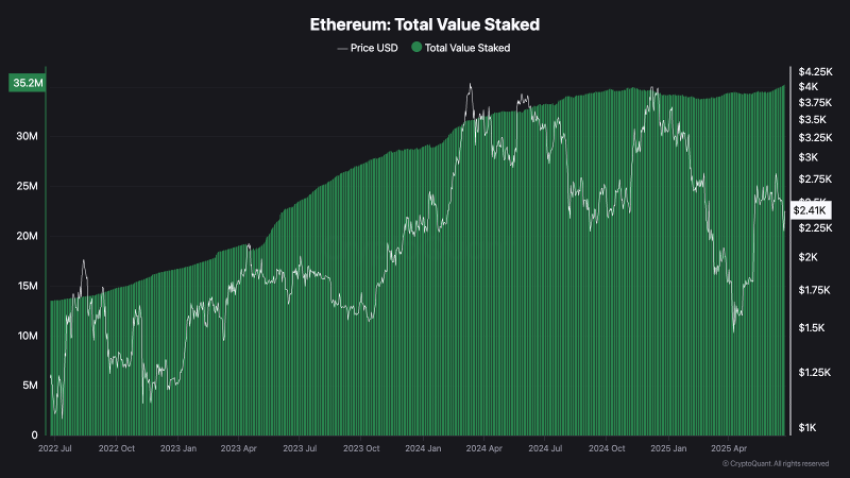

Ethereum вступает в новую фазу своей эволюции: объём застейканных активов превысил 35 миллионов ETH — это 28,3% от общего циркулирующего предложения, оценённого более чем в $84 млрд по спотовым котировкам. Данный рубеж стал не просто символической отметкой, а фундаментальной вехой в рамках затяжного перехода сети к proof-of-stake-архитектуре. По мнению отраслевых аналитиков, именно этот уровень заложил основу для будущих системных изменений и реалокации экономической мощи внутри экосистемы.

Согласно свежему отчёту блокчейн-аналитиков из Sentora, доля застейканного эфира достигла исторического максимума. Особенно агрессивный рост наблюдался в июне, когда более 500 000 ETH было направлено в стейкинг всего за первые две недели месяца — это своего рода институциональный FOMO, подогретый новыми вводными от регуляторов.

Такая динамика стала прямым следствием регуляторной разрядки: в мае SEC озвучила позицию, которая сняла часть тумана над участием институционалов в Ethereum-стейкинге. В ответ на это киты и фонды активизировались, наращивая доли через стейкинг-пулы и входя в игру по-крупному, рассчитывая на лонг-экспозицию к сетевой ценности Ethereum.

На переднем крае этой экспансии — три доминантных игрока: Lido, Binance и Coinbase, которые держат в руках валидаторскую власть. В совокупности они контролируют порядка 40% всех валидаторских балансов, что уже даёт им реальное влияние на консенсус и пропускную способность сети.

На долю Lido, крупнейшей платформы ликвидного стейкинга, приходится около 8,7 миллиона ETH, что составляет примерно 25% всех застейканных монет. Тем временем централизованные биржи Binance и Coinbase держат около 7,5% рынка каждая.

«Если Lido, Binance и Coinbase одновременно столкнутся с цензурой или техническим сбоем, более 40% новых блоков окажутся под угрозой», — предупреждают аналитики Sentora.

Этот уровень концентрации возрождает старую дискуссию о децентрализации Ethereum. Контроль столь значительной части валидаторов узкой группой организаций вызывает вопросы о будущем управления сетью, прозрачности и ликвидности.

Ликвидность сжимается: меньше монет — выше волатильность

Одновременно с ростом стейкинга и увеличением доли ETH, удерживаемого долгосрочными холдерами (около 19% от предложения), ликвидный float Ethereum сокращается. Это означает, что предложение ETH на открытом рынке уменьшается, и это уже оказывает влияние на динамику торгов.

По словам аналитиков, уровень ликвидности приближается к минимумам, не наблюдавшимся с момента The Merge. Ордербуки становятся тоньше, а волатильность в спотовых торгах усиливается — особенно во время импульсных движений. Это приводит к усилению как ростов, так и откатов, делая рыночные колебания более выраженными даже при относительно умеренных объёмах.

DeFi и токены ликвидного стейкинга ощущают напряжение

На фоне сокращающегося предложения ощущается давление и в сегменте DeFi, особенно в отношении токенов ликвидного стейкинга — stETH, rETH и frxETH. По данным Sentora, ставки по займам в этих токенах растут, что говорит о дефиците ликвидности в пуле предложения.

Если такие токены, как stETH, rETH и frxETH, продолжают выбывать из свободного оборота — будь то из-за стейкинга, HODL-стратегий или институционального локапа, — это создаёт структурный дефицит ликвидного коллатерала. В таких условиях DeFi-протоколы, особенно лендинговые, могут быть вынуждены жестко ребалансировать параметры риска: пересматривать LTV-пороги, расширять премии за заём или даже замораживать отдельные пулы.

“При ограниченном доступе к ликвидному обеспечению DeFi-лендинги могут попасть в зону турбулентности,” — говорится в отчёте Sentora. “Если collateral unit supply продолжит сокращаться, протоколы окажутся перед выбором — жертвовать UX во имя устойчивости, или рискнуть и сохранить привлекательность для заёмщиков.”

В совокупности с усиливающейся централизацией валидаторов, сжимающейся float-ликвидностью и нервной волатильностью, всё это подталкивает Ethereum к своеобразному парадоксу зрелости: чем глубже он врастает в мейнстрим, тем явственнее проступают системные уязвимости.

Сеть, некогда олицетворявшая децентрализацию, всё чаще требует от участников рынка перепрошивки восприятия ETH 2.0 — не просто как технологического апгрейда, а как гибкой, подвижной модели, способной адаптироваться к новым реалиям институционального давления и ликвидностного голода.